Das hat sich die Konzernführung in Leverkusen vermutlich ganz anders gedacht – nachdem es noch vor zwei Wochen so aussah, als ob die zuständige Richterin in San Francisco dem Antrag auf Neuverhandlung im Glyphosat-Schadenersatzprozess gegen Monsanto stattgeben würde, kommt jetzt der Dämpfer: Neuverhandlung nein, lediglich die Höhe der Schadenersatzzahlung soll von 289 auf 78 Millionen US-Dollar gesenkt werden. Diese Wende von der Wende könnte Bayer teuer zu stehen kommen, denn allein in den USA warten noch rund 8.700 weitere Klagen zum Thema Glyphosat auf ihre Bearbeitung. Die Aktie reagierte heute Morgen entsprechend:

Minus 6% lagen die Papiere bereits vorbörslich zurück, damit war klar: Mit der negativen Eröffnung reißt Bayer nach dem Monsanto-Schock vom 13. August direkt das nächste Gap in den Chart. Zugegebenermaßen nicht ganz so groß wie beim letzten Mal, als die Aktie von 93,11 Euro auf 86,30 Euro krachte. Aber ein Pappenstiel ist es trotzdem nicht – zwischen dem gestrigen Tagestief bei 76,52 Euro als unterer Kante und dem heutigen Start bei 70,21 Euro liegen immerhin 6,31 Euro. Und diese Lücke muss erstmal geschlossen werden. Wobei zunächst aber ohnehin alles darauf hindeutet, dass das bisherige Jahrestief bei 69,40 Euro vom 13. September noch einmal auf den Prüfstand gestellt wird. Und damit auch die 70-Euro-Marke auf ihre Haltbarkeit getestet. Klar ist:

p>

Geht diese Haltelinie verloren, droht der Absturz in Richtung 60 Euro. Unter Umständen sogar bis an die horizontale Eindämmungslinie bei 58 Euro bzw. runter bis 55/50 Euro, wenn es für Bayer richtig dicke kommt. Womit wir nun aber genug schwarzgemalt hätten und jetzt (für einen versöhnlichen Abschluss) noch kurz zur Oberseite blicken. Hält die immens wichtige 70er-Schwelle dem Verkaufsdruck nämlich stand (wäre ja nicht das erste Mal), hätten die Papiere gute Chancen auf einen schnellen Rebound, der zumindest bis 74, besser noch 76 Euro führen sollte. Im Anschluss stünde dann ein Ausflug an die 80-Euro-Marke auf dem Programm, womit auch gleich ein neues Oktoberhoch aufgestellt werden könnte. Und der Weg bis an die 82er-Schiebezone freigemacht werden würde.

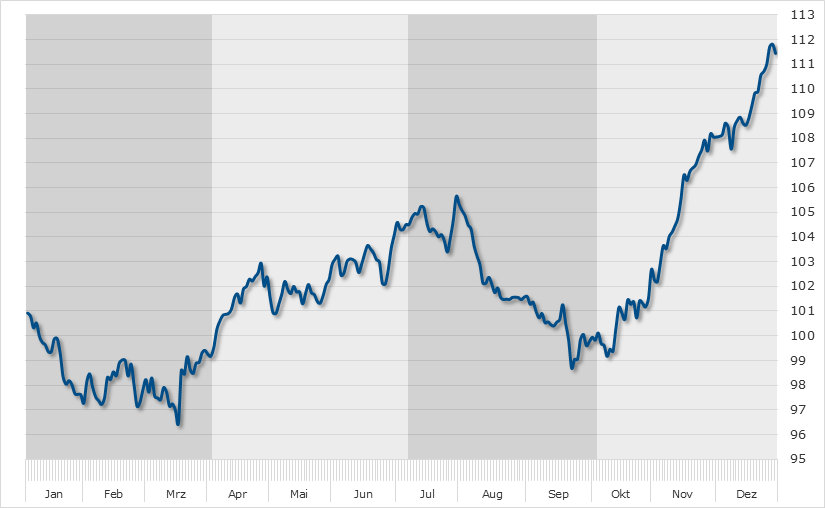

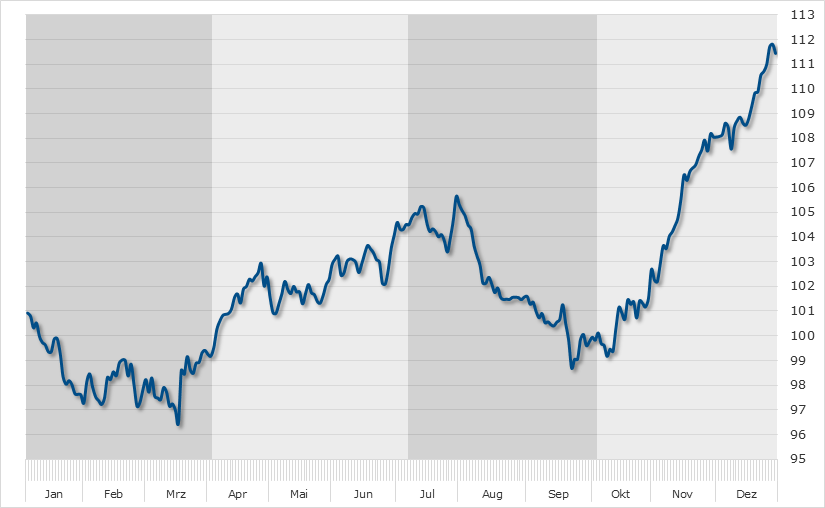

Auf die saisonale Auswertung kann in diesem Zusammenhang fast schon verzichtet werden, denn mit der Glyphosat-Problematik spielt ein außerordentlicher Faktor ins aktuelle Kursgeschehen hinein, der in der Vergangenheit nicht berücksichtigt werden musste. Daher ist der Seasonal Chart mit dem Zusatz „üblicherweise“ zu versehen, womit der nächste Satz nun folgendermaßen klingt: Ü b l i c h e r w e i s e notiert Bayer in der Zeit zwischen dem 18. September und dem 29. Dezember im stärksten Long-Trend des Jahres, in dem durchschnittliche Gewinne von 13,34% auflaufen. Für alle, die deshalb jetzt spekulativ die Long-Karte spielen wollen, bietet sich beispielsweise der Open End Turbo Bull WKN: CQ95RM der Citi an; der Schein ist mit 4,38 gehebelt und mit einer aktuellen Knock-Out-Barriere bei 55,4108 Euro ausgestattet. Wer dagegen auf den Baisse-Express aufspringen möchte, könnte mit dem Open End Turbo Bear WKN: CQ92ET auf fallende Kurse setzen. Dieser Schein ist aktuell mit 4,55 gehebelt, die Knock-Out-Barriere liegt heute bei 86,7586 Euro.

Dipl.-Volkswirt, Full-Stack Engineer, Hobbytischler