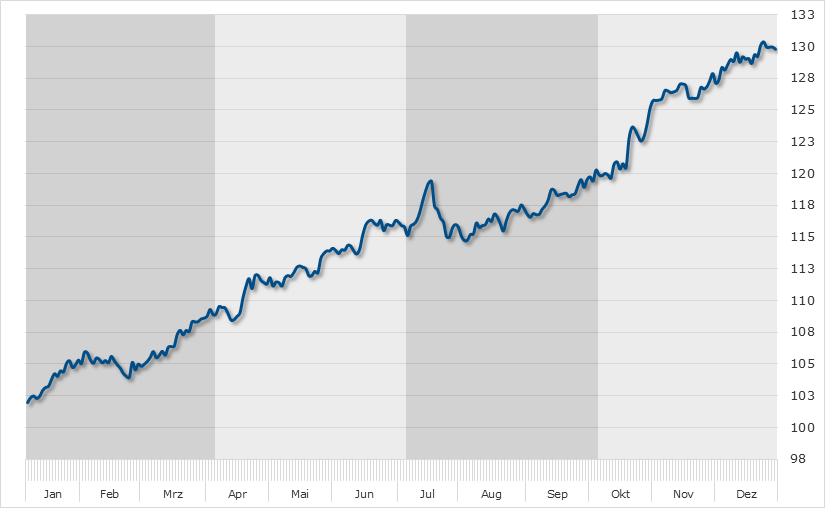

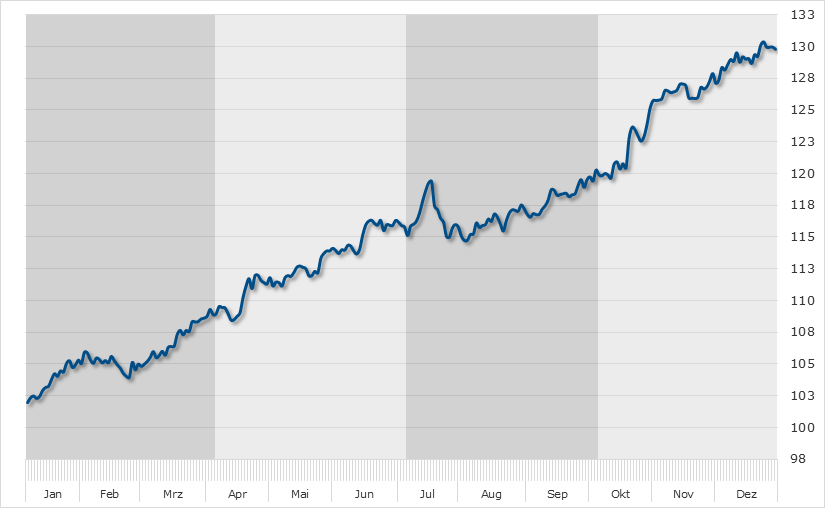

Der Blick auf den Chart der Microsoft-Aktie sagt eigentlich schon alles – schöner kann ein Aufwärtstrend nicht aussehen! Und das nicht nur auf Wochen- oder Monatssicht, sondern, wie im vorliegenden Fall, gleich über mehrere (konkret: 3) Jahre hinweg. Super Sache, ein Traum für jeden Trader. Und Trendfolger. Und überhaupt. Damit könnte die Analyse jetzt eigentlich auch zu Ende sein, doch so leicht machen wir es uns natürlich nicht. Schließlich könnte es bei Microsoft in Kürze noch einmal richtig spannend werden. Das glauben Sie nicht? Dann sehen Sie selbst:

104,20 USD standen am Donnerstag als Tagestief auf der Anzeigetafel, das ist an sich nicht weiter wild, auch wenn es sich dabei um den niedrigsten Kurs seit dem 19. Juli handelte. Ein anderes Detail ist da schon weit interessanter, nämlich die Tatsache, dass sich die Aktie damit dem langfristigen Durchschnitt bis auf knapp 5 Dollar näherte. Und sowas kommt bei Microsoft nicht so oft vor. Der bislang letzte Test der 200-Tage-Linie fand nämlich vor über zwei Jahren statt. Im Sommer 2016 oszillierten die Notierungen ein paar Wochen um den GD200, bevor Mitte Juli (2016, hier bitte nicht durcheinanderkommen) der Sprung über die Trendlinie erfolgte. Warum ich Ihnen das erzähle?

Weil sich diese Geschichte wiederholen könnte (Achtung, Konjunktiv!). Fallen die Papiere bei 105 USD nach unten durch und rutschen im Anschluss bis an die runde Hunderter-Marke zurück, wäre ein Test der 200-Tage-Linie eine geradezu logische Konsequenz. Passiert im Anschluss dasselbe wie im Sommer 2016, dürfte der Rücksetzer an den GD200 als Einstiegssignal genutzt werden, und die Kurse in der Folge über die untere Begrenzung des Aufwärtstrendkanals bzw. die 110er-Schwelle hinweg an die 115-Dollar-Hürde tragen. Dort wartet dann das amtierende Allzeithoch vom 03. Oktober bei 116,18 USD. Und das übergeordnete Kursziel bei 120 USD.

Untermauert wird das Szenario übrigens vom Seasonal Chart, der für Microsoft bis zum Jahresende steigende Kurse erwarten lässt – allein im letzten Quartal legte die Aktie in der Vergangenheit im Schnitt rund 9,9% zu. Wobei der Januar mit einem durchschnittlichen Ergebnis von +6,1% nahtlos an die starke Performance anknüpft. Wer sich daher für den nächsten Rallye-Spurt in Stellung bringen möchte, könnte dies beispielsweise mit dem Endlos Turbo Long WKN: SC90VQ der Société Générale umsetzen; der Schein ist aktuell mit 3,88 gehebelt und mit einer Knock-Out-Barriere bei 81,0657 USD ausgestattet. Wer hingegen auf den Test der 200-Tage-Linie bzw. einen Rücksetzer spekulieren möchte, für den bietet sich der Mini Future Short WKN: SC8LZH als Alternative an; dieser Schein ist aktuell mit Hebel 3,75 und einer Knock-Out-Barriere bei 130,33 USD ausgerüstet, der Basispreis liegt bei 137,19 USD.

Dipl.-Volkswirt, Full-Stack Engineer, Hobbytischler